⑯VanEck:世界株式オンチェーン収益企業ETF【NODE≫特徴|配当率|騰落率|リスク|解説】

※注意事項: このETFは米国市場で上場されていますが、 日本の証券会社では取り扱いはありません。 今後の制度変更や市場動向によって取り扱いが広がる可能性もある為、 事前にETFの対象範囲や運用方法を調べる事が重要だと考えます。

ページ概要 ➢ VanEck (ヴァンエック)VanEck(ヴァンエック)の投資信託、ETFの中で、 日本の証券会社で購入出来できないETFを紹介します。 1) ティッカー(日本株の銘柄コード)別に長期間の価格グラフで価格の推移を確認する。 2) 年初価格から年末価格の騰落率と年間の高値と安値を確認します。 3) ETFに含まれる国別割合や構成銘柄、構成業種を確認する。 但し、銘柄や割合などは毎月の調整で変わる可能性がありますので詳細は運用会社のサイトで確認下さい。 新NISAの成長投資枠で運用するETFを選ぶ際に参考になれば幸いです。

【 特徴|配当率|騰落率|リスク|解説 】 NODE(オンチェーン収益企業)テーマ型ETF

≪コア・サテライト戦略≫

守りの資産(コア)と攻めの資産(サテライト)を判断する為、

分配金利回り、騰落率、価格変動率(リスク)を調べる。

NODEは世界各国の主要な証券取引所に上場している、 ブロックチェーン技術を実際に活用して収益を上げている企業のETFです。 (オンチェーン収益企業が対象)/約60社

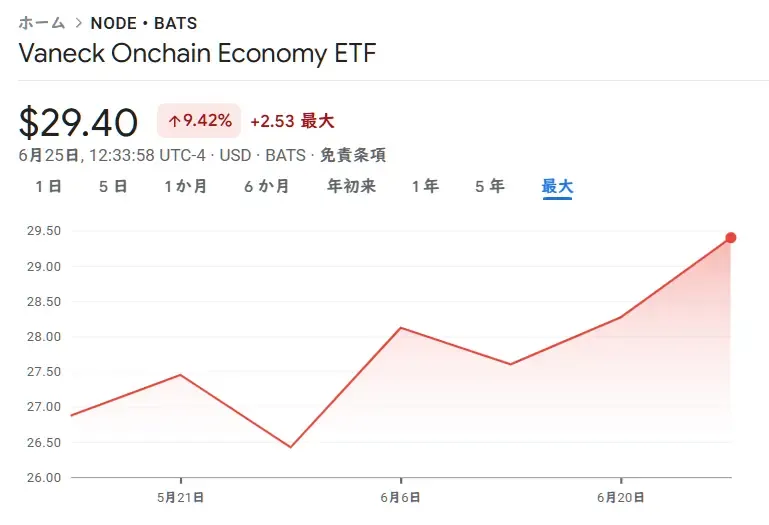

※補足説明: 過去から現在の価格推移をグラフで確認する。 NODEを調べる。 1.用語:通貨別エクスポージャーとは ETFの中の株式がどの通貨で発行されているかの割合を指します。 ①米ドル:92.6%、②カナダドル:2.8%、③日本円:1.8%、④その他:2.8% 2.業種別割合: ①情報技術:23.0%、②金融:20.4%、③公益事業:14.1%、 ④エネルギー:10.1%、⑤その他:32.4% 3.国別割合:

| 各年 | 分配金 | 年末日付 | 価格 | 分配金利回り |

|---|

※補足説明: 分配金利回り= 年間の分配金合計を年末価格で割った値を算出する。 投資資金に対して年間で配当(分配金)が貰えるか確認する。 但し、年毎の変動幅が有る為、分かり難い。 年末価格の推移を確認する。 目的は分配金の額が同じでも価格が下落し、利回りが上昇する為。 ① 変化率:-

| 各年 | 分配金利回り | 判断去年に対して分配金利回りの変動方向 | 平均年間 分配金利回り |

|---|

※補足説明: 分配金利回りの幾何平均(相乗平均)を算出する。 条件は設定日(2025/05/13)から上記、各年の12月末までの分配金利回りのみで算出する。 平均年間分配金利回り= 各年の分配金利回りを幾何平均(相乗平均)で算出する。 目的は投資資金に対して年間で平均的に配当(分配金)がいくら貰えるか確認する。 ① 最小値:、② 最大値:、③ 平均値:、④ 中央値:

| 各年 | 年始日付 | 日付X高値or安値/年 | 日付Y高値or安値/年 | 年末日付 | 年始価格 | 価格X高値or安値/年 | 価格Y高値or安値/年 | 年末価格 |

|---|---|---|---|---|---|---|---|---|

| 2025 | 05/14 | 05/15 | 06/16 | 06/20 | 26.54 | 26.32 | 28.43 | 28.27 |

※補足説明: 2025年~2025年(1年間)の年高値と年安値の価格推移を確認する。

| 各年 | 騰落率X年始価格-価格X | 判断1騰落率X の状況 | 騰落率Y価格x-価格y | 判断2騰落率y の状況 | 騰落率価格y-年末価格 | 判断3騰落率の状況 |

|---|---|---|---|---|---|---|

| 2025 | -0.82% | 下落↘ | 8.01% | 上昇↗ | -0.56% | 下落↘ |

※補足説明: 2025年~2025年(1年間)の年高値と年安値の価格推移を確認する。

| 各年 | 年始日付 | 年始価格 | 年末日付 | 年末価格 | 騰落率 | 判断 |

|---|---|---|---|---|---|---|

| 2025 | 05/14 | 26.54 | 06/20 | 28.27 | 6.51% | 上昇↗ |

※補足説明: 2025年~2025年(1年間)の年間の騰落率を確認する。 騰落率= 各年の年始価格と年末価格の価格差を年始価格で割った値を算出する。 目的は投資資金に対して年間でいくら儲かったか(損したか)を確認する。 但し、単年の運用成績の為、将来予測が立て難い。

| 各年 | 騰落率 | 判断 年始価格に対しての変動方向 | 平均年間 成長率 |

|---|---|---|---|

| 2025 | 6.51% | 上昇↗ | 6.51% |

※補足説明: 騰落率の幾何平均(相乗平均)を算出する。 条件は設定日(2025/05/13)から上記、各年の12月末までの騰落率のみで算出する。 平均年間成長率= 各年の騰落率を幾何平均(相乗平均)で算出する。 目的は投資資金に対して年間で平均的にいくら儲かるか(損するか)を確認する。

| 各年 | 年始日付 | 年末日付 | 変化率A 日足変動率/年 | 判断A | 変化率B 週足変動率/年 | 判断B | 変化率C 月足変動率/年 | 判断C |

|---|---|---|---|---|---|---|---|---|

| 2025 | 05/14 | 06/20 | 27.61% | 上昇↗ | 27.61% | 上昇↗ | 28.42% | 下落↘ |

※補足説明: 設定日から去年12月末までの価格変動率(リスク)を年率で算出する。 条件は日足(営業日)の終値からヒストリカル・ボラティリティを算出する。 結果の変動率をそれぞれ判断基準 A、 B、 C とする。 日足の判断基準 A:26.98% / 年 週足の判断基準 B:26.98% / 年 月足の判断基準 C:28.42% / 年 価格の変動は日足より週足より月足の順で変動率は低下するところ、 月足が最も高い。 ※上記表の変化率 A、 B、 C 算出条件 ・変化率 A は日足(営業日)の終値と期間は1年間分のみを抽出し算出する。 ・変化率 B は週足(週末の営業日)の終値と期間は1年間分のみを抽出し算出する。 ・変化率 C は月足(月初の営業日)の終値と期間は1年間分のみを抽出し算出する。

| 出典: | VanEck Associates Corporation のファクトシート及び運用報告書より。 |

|---|---|

| 注意事項: | 最新でない場合があります、参考程度にご使用下さい。 本ウェブサイトに記載された情報に基づいて利用者がとった行動により、 利用者が何らかの損害を被ったとしても一切責任を負うものではありません。 |